Quelle est la meilleure banque pour votre prêt immobilier ?

Vous souhaitez investir dans un bien immobilier ? Vous allez signer un compromis d’achat et vous êtes à la recherche de la meilleure banque pour votre crédit immobilier ? Quelle est la banque la plus adaptée pour financer votre prêt immobilier ? Vous vous demandez : « Quelle banque prête le plus facilement pour l’immobilier » ?

Face à la multitude d’offres de banques présentes sur le marché, il peut paraître compliqué de choisir la banque qui vous accompagnera pour financer votre crédit immobilier.

Découvrez ci-dessous nos recommandations pour investir dans l’immobilier sereinement !

Quelle banque propose le meilleur taux immobilier en 2025 ?

Trouver le meilleur taux dans une banque n’est pas une tâche facile, car chaque institution financière a ses propres conditions, ses objectifs et au final sa propre politique commerciale.

Il est alors difficile de déclarer qu’une banque est meilleure qu’une autre, car les grilles de taux varient en fonction de nombreux critères tels que la durée du prêt immobilier et le profil de l’emprunteur. En résumé : selon la typologie de clients, les offres de prêts ne sont pas les mêmes.

Pour optimiser vos mensualités de crédit immobilier et obtenir les meilleures conditions d’emprunt, recourir aux services d’un courtier immobilier est une bonne solution. Un courtier présentera votre dossier à plusieurs banques, les mettra en concurrence dans le but d’obtenir le meilleur taux pour votre prêt immobilier.

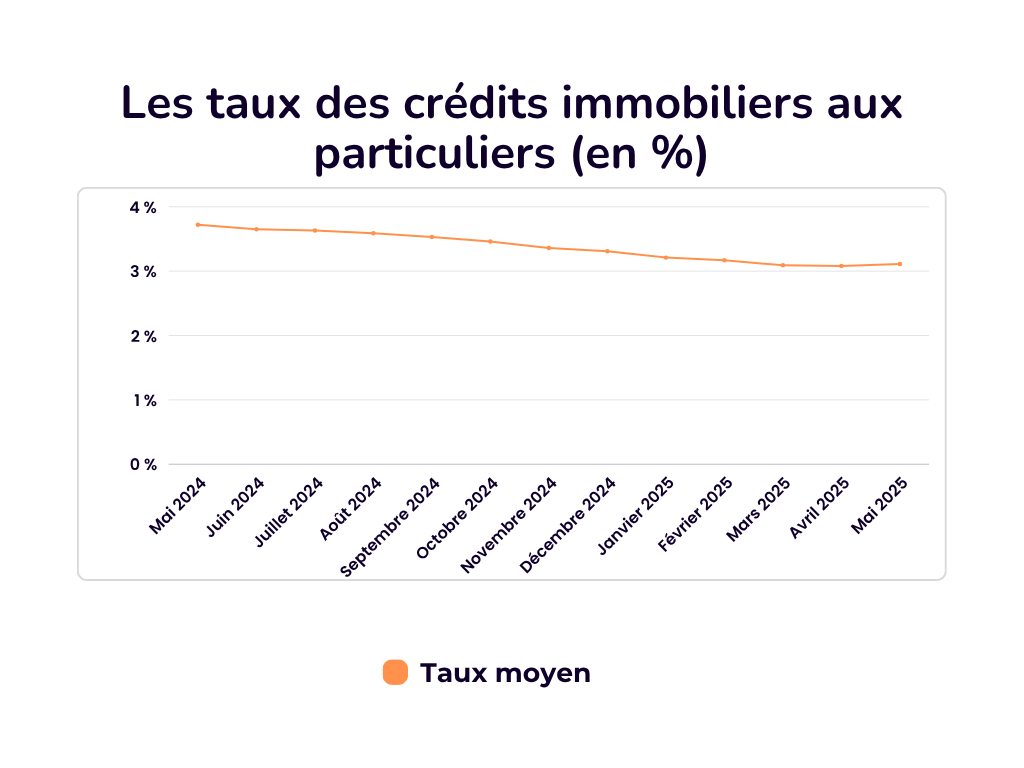

Quels sont les taux moyens de crédit immobilier ?

Données de l’observatoire Crédit Logement / CSA.

| Mai 2024 | 3.72 % |

| Juin 2024 | 3.65 % |

| Juillet 2024 | 3.63 % |

| Août 2024 | 3.59 % |

| Septembre 2024 | 3.53 % |

| Octobre 2024 | 3.46 % |

| Novembre 2024 | 3.36 % |

| Décembre 2024 | 3.31 % |

| Janvier 2025 | 3.21 % |

| Février 2025 | 3.17 % |

| Mars 2025 | 3.09 % |

| Avril 2025 | 3.08 % |

| Mai 2025 | 3.11 % |

Comment choisir la meilleure banque pour un crédit immobilier ?

Attention, nous préférons vous avertir ?, il n’existe pas vraiment de classement figé de la meilleure banque sur le marché, toutes les banques proposent des services différents, des conditions d’emprunt différentes avec des garanties elles aussi différentes. Et surtout ce classement peut varier durant l’année ! On constate au vu de la concurrence de nombreuses disparités sur les crédits immobiliers.

Les écarts entre chaque banque vont se jouer sur :

- Le taux d’intérêt sur le marché (actuellement, les taux d’intérêt évoluent tous les 15 jours selon certaines banques !).

- Vos conditions d’emprunt, c’est-à-dire votre profil d’emprunteur.

- Les conditions politiques tarifaires de chacune des banques (les services proposés..).

- Les frais annexes (assurance emprunteur, frais de dossier…).

- Les besoins et les objectifs fixés par chaque banque.

- La région ou la banque est implantée.

En toute transparence, nous n’allons pas pouvoir vous dire quelle est la meilleure banque pour votre crédit immobilier. Cela dépend de votre profil client !

L’évolution constante du taux d’intérêt implique une validité limitée dans le temps de chaque offre de crédit immobilier. La politique tarifaire des banques évolue constamment et les conditions varient d’une banque à l’autre. Le secteur bancaire est également en perpétuel mouvement et l’arrivée des banques en ligne a bouleversé les relations bancaires avec son conseiller ou sa conseillère. Les banques dites “traditionnelles” ont dû s’adapter car le consommateur a accès tout de suite à l’information grâce à Internet.

Tout cela demande une réactivité et une connaissance du monde bancaire. C’est le rôle du courtier qui va pouvoir analyser toutes les offres des banques pour vous proposer le meilleur taux d’intérêt en fonction de votre situation et de vos besoins de crédit. Le courtier mènera une étude personnalisée de votre dossier de financement et négociera auprès des banques pour vous obtenir la meilleure proposition.

? Chez Finance Conseil, vous allez bénéficier d’un accompagnement de A à Z. Nos courtiers vous font gagner du temps et vous font bénéficier de leur expertise. Nos conseillers s’occupent de toutes les démarches administratives pour vous libérer du temps et vous faire réaliser des économies pour votre crédit immobilier.

Les critères de prêt des banques

La banque prendra en considération divers facteurs qui auront un impact sur votre demande de prêt immobilier une fois qu’elle aura examiné votre profil d’emprunteur.

- Le type de bien demandé (maison, appartement, terrain à bâtir, maison à construire, maison avec travaux)

- La localisation du bien et la possible revente ensuite

- Son utilisation : résidence principale, résidence secondaire, investissement locatif

- L’âge du bien (neuf, ancien…)

- Si vous êtes actuellement propriétaire ou locataire de votre logement

- Votre situation personnelle : en couple, acheteur seul ou marié…

Par exemple : pour un bien avec travaux, la banque vous demandera des devis estimatifs pour connaître le montant total emprunté. Le coût des matériaux peut ensuite évoluer et le financement sera peut-être un peu juste pour couvrir tous les travaux.

Lors d’une demande de crédit immobilier, la banque va juger le niveau de risque qu’elle prend en vous octroyant le prêt immobilier. Le niveau de risque est déterminant pour la fixation du taux d’emprunt.

En résumé, chaque offre de crédit immobilier est proposée sur-mesure en fonction des éléments ci-dessus et de votre profil d’emprunteur. Il est nécessaire de respecter les critères utilisés par les banques pour optimiser sa demande de prêt immobilier.

Pour mettre toutes les chances de son côté, retrouvez nos conseils d’experts pour réussir son premier achat immobilier.

Quel type de banques choisir ?

Vous pouvez faire appel à différents types de banque pour votre prêt immobilier …

- Les banques nationales généralistes telles que : la Banque Postale, la Société Générale, BNP Paribas, la LCL, HSBC..

- Les banques régionales (locales) : Crédit Agricole, Crédit du Nord, la Banque Populaire, le Crédit Mutuel…

- Les banques en ligne et néo-banques : Fortuneo, Boursorama Banque…

La liste est non exhaustive. Dans tous les cas, ce sont les courtiers qui vont pouvoir déterminer en fonction de votre profil la meilleure banque pour votre prêt immobilier.

Quelle banque choisir pour un prêt immobilier ?

Nous venons de lister les critères de prêt des banques et les types de banques existants. À partir de ces éléments et selon votre profil d’emprunteur, vous pouvez être en mesure de choisir la banque répondant à vos besoins pour l’achat d’un bien immobilier. Bien sûr, nous vous recommandons vivement de vous faire accompagner par un courtier immobilier qui a une connaissance accrue du marché bancaire et qui saura trouver votre prêt immobilier à des conditions d’emprunt avantageuses.

Quel est le rôle du courtier immobilier ?

Vous pouvez vous lancer seul dans la recherche de la meilleure banque pour votre crédit immobilier mais …

- Il vous faudra du temps (prendre un rendez-vous en banque n’est pas aisé surtout si on est un nouveau client)

- Il vous faudra connaître le monde de la banque

- Il vous faudra connaître votre capacité d’emprunt

- Il vous faudra faire preuve de patience (une offre de prêt peut être valable 15 jours)

- Il faudra savoir négocier son prêt immobilier (taux d’intérêt, mensualités, garanties, durée de prêt…)

Tous ces éléments évoqués font partie des missions du courtier en immobilier.

Le courtier immobilier a pour rôle de faire jouer la concurrence en comparant les meilleures offres de prêt immobilier. Selon votre profil et votre projet pour votre crédit immobilier, il déterminera votre enveloppe budgétaire et négociera le taux d’intérêt, les assurances, les garanties et les frais de dossier. Le courtier immobilier pourra intervenir à chaque moment de votre crédit immobilier pour vous constituer un dossier de financement solide qu’il présentera auprès des banques. Il défendra votre profil d’emprunteur pour qu’une des banques puisse vous proposer un taux d’intérêt bas pour votre projet immobilier.