Des conditions favorables pour les primo accédants

Des taux qui vont poursuivre leur baisse

La baisse des taux amorcée depuis le début de l’année a permis aux emprunteurs de gagner en pouvoir d’achat. Il est possible d’obtenir des taux sur toutes les maturités en dessous de 3,50%. Malgré la baisse des taux directeurs annoncés par la BCE, nous assistons à une petite stagnation des taux, directement liée au contexte politique qui a provoqué la hausse de l’OAT. Mais la baisse des taux devrait se poursuivre jusqu’ à la fin de l’année.

Tous profils confondus, le niveau d’apport correspond à 34% du montant du crédit sollicité contre 33% surle premier trimestre 2024. Pour les primo-accédants en revanche, le montant de l’apport personnel abaissé de 17% et il représente 24% du montant de crédit.

Profil de l’emprunteur type

| Indicateur | 1er trimestre 2024 | 2ème trimestre 2024 |

|---|---|---|

| Âge | 36 ans | 37 ans |

| Revenus | 4 656€ / mois | 4 669€ / mois |

| Apport | 54 798€ | 60 149€ |

Profil du primo-accédant type

| Indicateur | 2022 | 2023 | 2024 |

|---|---|---|---|

| Âge | 32 ans | 33 ans | 33 ans |

| Revenus | 3 412€ / mois | 3 846€ / mois | 3 664€ / mois |

| Montant du crédit | 161 725€ | 158 039€ | 156 373€ |

| Apport | 33 094€ | 44 710€ | 37 485€ |

| Part de l’apport sur le crédit | 20,5% | 28% | 24% |

| Taux moyen | 2,10% | 4,20% | 3,70% |

Évolution du budget des emprunteurs

Un budget emprunteur en hausse grâce à la baisse des taux

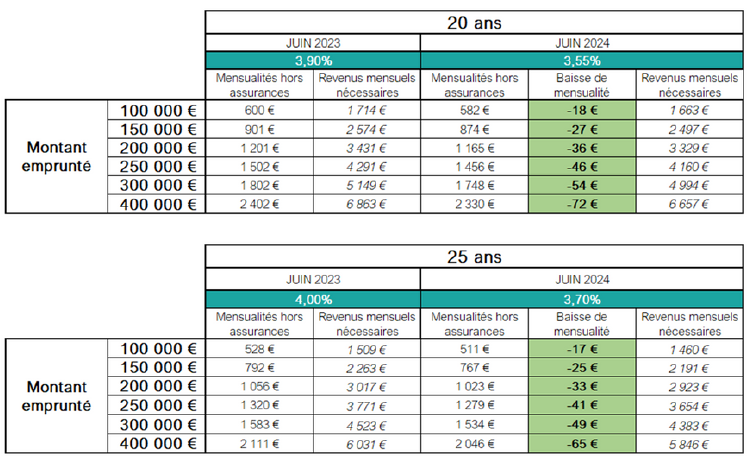

Depuis le début de l’année, les ménages ont gagné entre 5000 € et 14 500 € de capacité d’emprunt en fonction des montants de crédit et de la durée de l’emprunt.

Sur 25 ans, en moyenne les taux ont baissé de -0,60% en 6 mois. Les budgets ont donc augmenté de manière conséquente pour une même mensualité.

En prenant l’exemple de 1 200€/mois, l’augmentation représente près de 15 000€.

Si nous poussons la comparaison avec juin 2023, la mensualité pour un emprunt de 250 000€ sur 25 ans hors assurances était de 1 320€/mois contre 1 279€/mois en juin 2024.

Cette baisse représente donc 41€/mois soit 12 300€ d’intérêts en moins à supporter par l’emprunteur.

Une volonté forte des banques d’accompagner les acquéreurs

2025 se prépare à être l’année du sursaut avec un contexte de marché immobilier progressivement normalisé par une année 2024 de transition où les taux et les prix de l’immobilier baissiers permettent aux acquéreurs de gagner en pouvoir d’achat.

Bien décidées à accompagner les emprunteurs, les banques travaillent à la création d’offres qui verront le jour au cours du 2ème semestre de l’année, permettant d’augmenter leur capacité d’emprunt, tels que des produits à taux révisable, différé d’amortissement, ou taux incitatif à la rénovation énergétique. » déclare Sophie HO THONG.

Retrouvez le communiqué de presse en intégralité ?